圖1 全球名義住宅價(jià)格指數(shù)

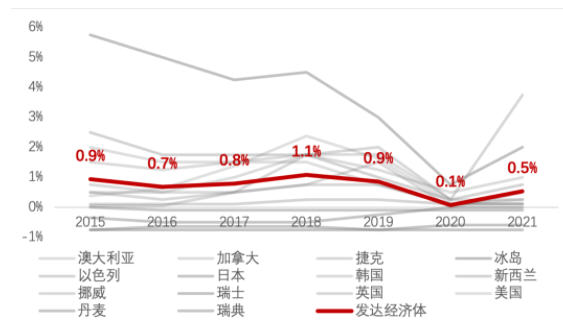

圖2 發(fā)達(dá)經(jīng)濟(jì)體名義住宅價(jià)格指數(shù)

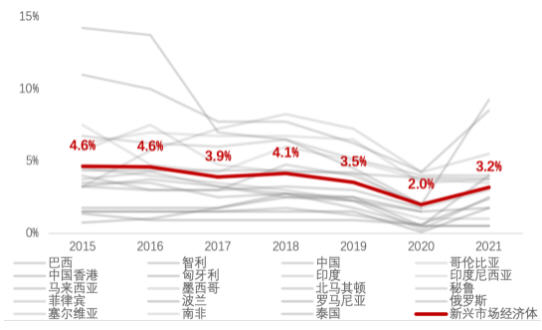

圖3 新興市場經(jīng)濟(jì)體名義住宅價(jià)格指數(shù)

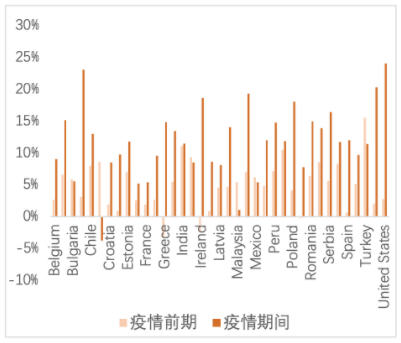

圖4 發(fā)達(dá)經(jīng)濟(jì)體的房價(jià)增速對(duì)比

圖5 新興市場經(jīng)濟(jì)體的房價(jià)增速對(duì)比

圖6 三組國家房價(jià)增速軌跡

圖7 發(fā)達(dá)經(jīng)濟(jì)體的政策利率變動(dòng)

圖8 新興市場經(jīng)濟(jì)體的政策利率變動(dòng)

圖9 疫情前后平均政府支出增速

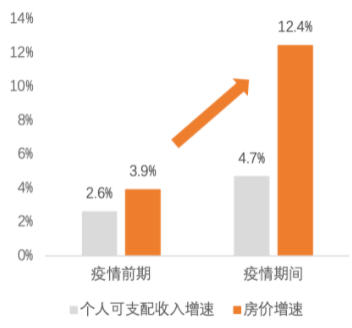

圖10 疫情期間個(gè)人收入增加拉動(dòng)房價(jià)增長

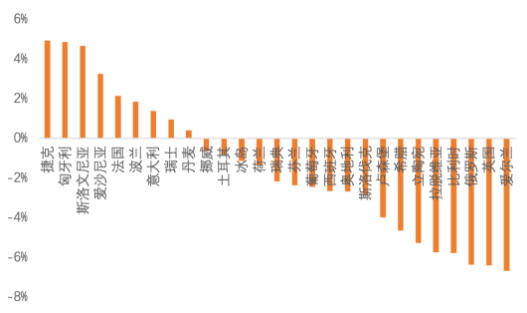

圖11 2020年歐洲地區(qū)建筑業(yè)就業(yè)人口增速

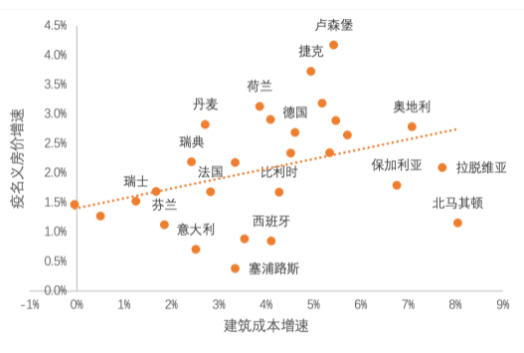

圖12 疫情期間歐洲地區(qū)建筑成本增速與名義房價(jià)增速成正比

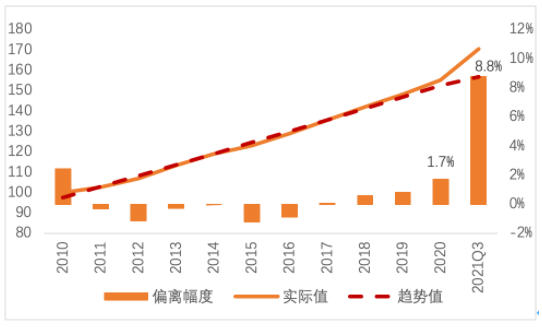

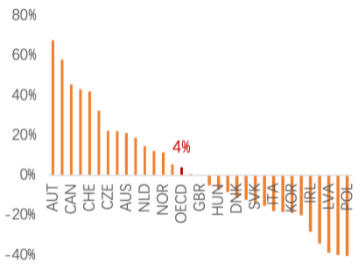

圖13 OECD國家房價(jià)收入比的趨勢(shì)偏離幅度

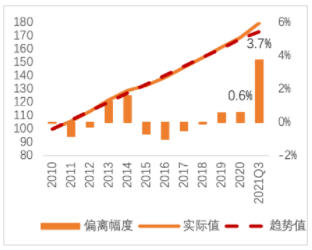

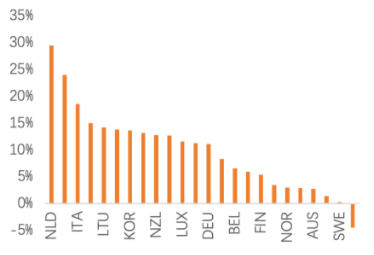

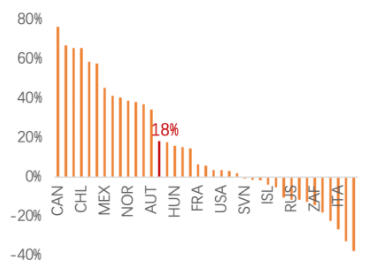

圖14 OECD國家房價(jià)租金比的趨勢(shì)偏離幅度

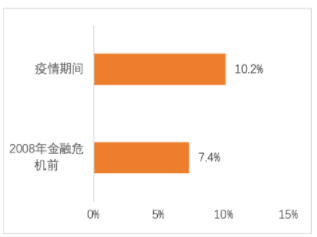

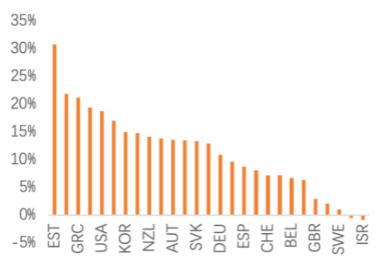

圖15 房價(jià)收入比的偏離幅度

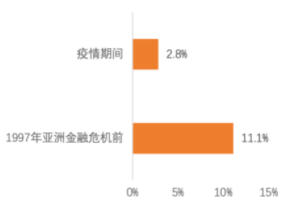

圖16 房價(jià)租金比的偏離幅度

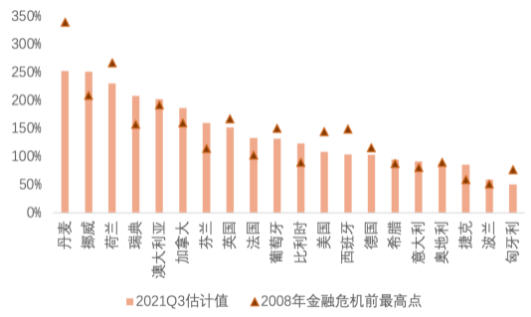

圖17 OECD國家居民部門債務(wù)占可支配收入的比重

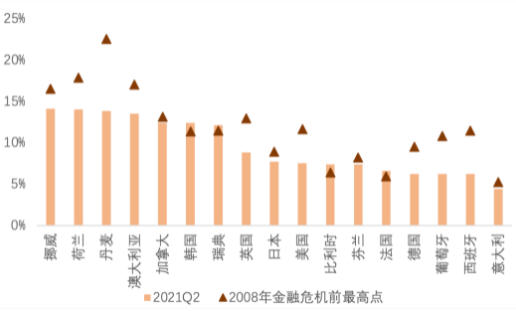

圖18 主要發(fā)達(dá)經(jīng)濟(jì)體的居民債務(wù)償還率

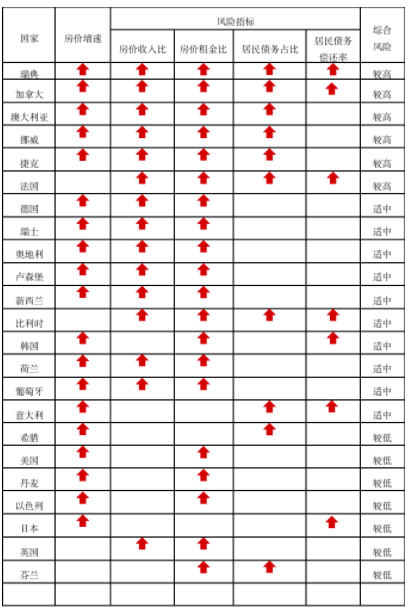

表1 疫情期間部分樣本國家的房地產(chǎn)市場風(fēng)險(xiǎn)評(píng)估

未收藏

未收藏