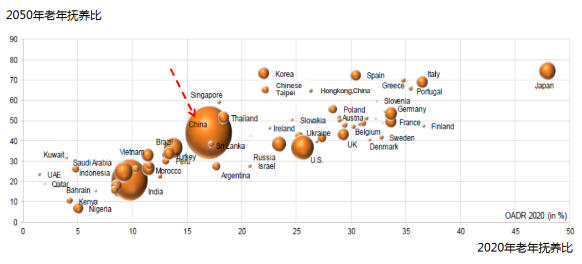

圖1 2020和2050年全球人口老齡化程度

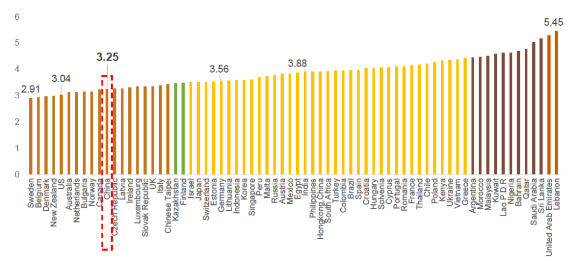

圖2 2020年安聯(lián)養(yǎng)老金指數(shù)排名

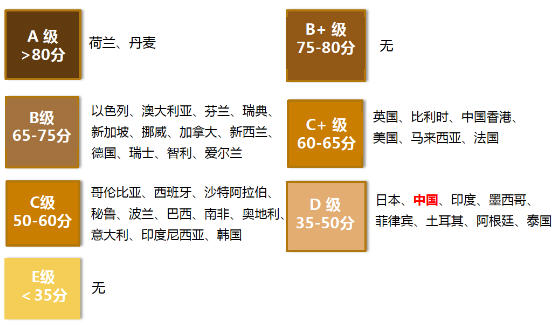

圖3 2020年美世CFA養(yǎng)老金評(píng)分

圖4 “三支柱”體系

圖5 養(yǎng)老金體系典型模式

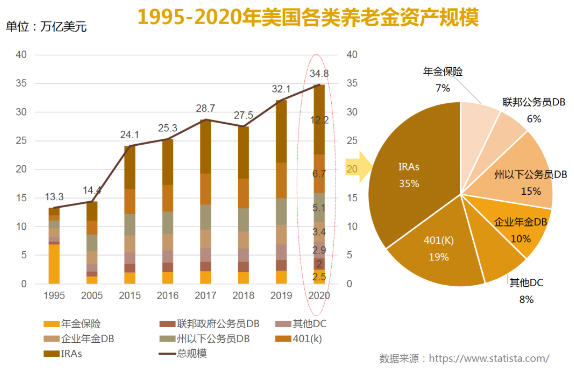

圖6 1995-2020年美國(guó)各類(lèi)養(yǎng)老金資產(chǎn)規(guī)模

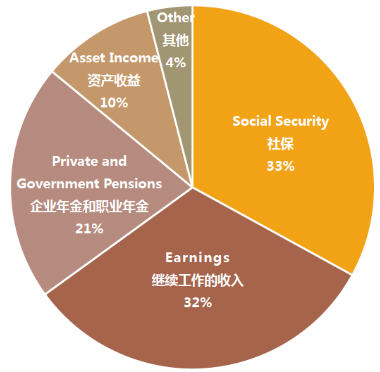

圖7 2014年美國(guó)退休人員收入來(lái)源構(gòu)成

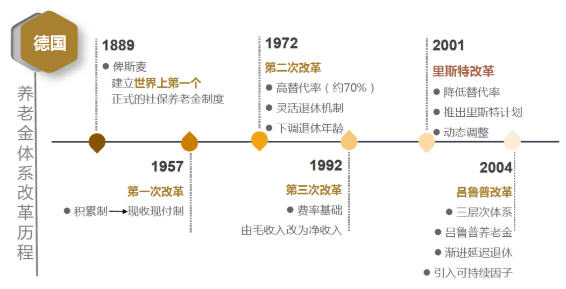

圖8 德國(guó)養(yǎng)老金體系改革歷程

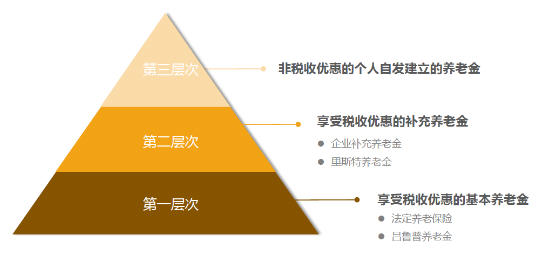

圖9 德國(guó)三層次養(yǎng)老金體系

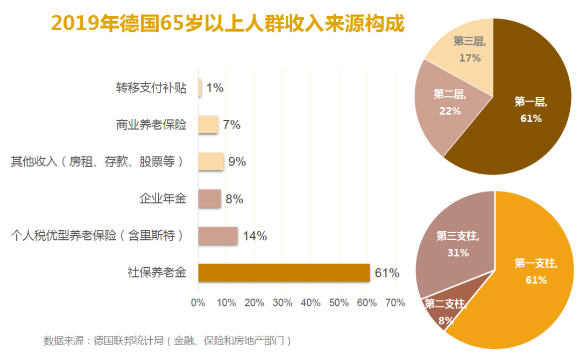

圖10 德國(guó)65歲以上人群收入來(lái)源構(gòu)成

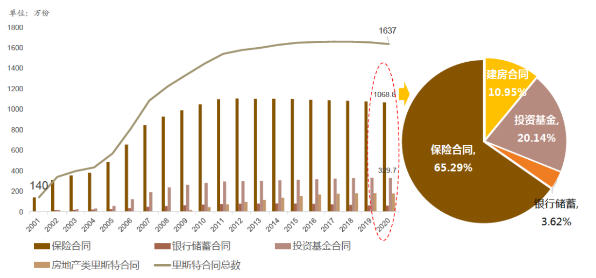

圖11 2001-2020年各類(lèi)里斯特合同數(shù)量

未收藏

未收藏