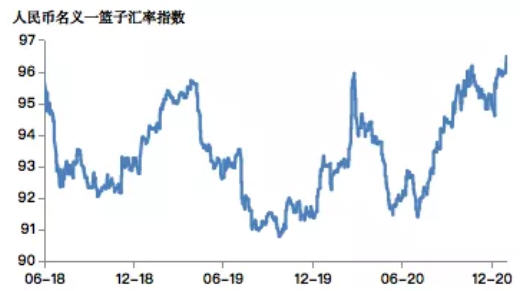

圖1:人民幣一籃子匯率近期升至三年高位

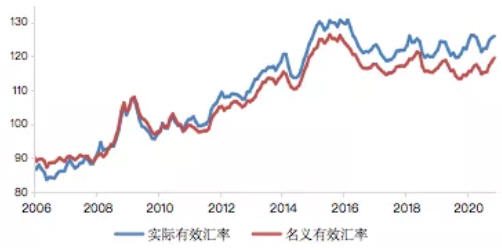

圖2:近年來(lái)一籃子匯率升勢(shì)趨緩

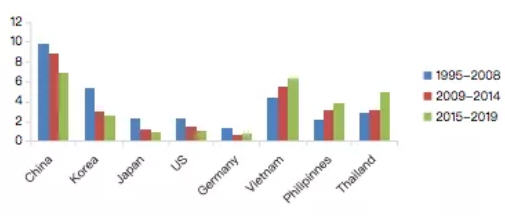

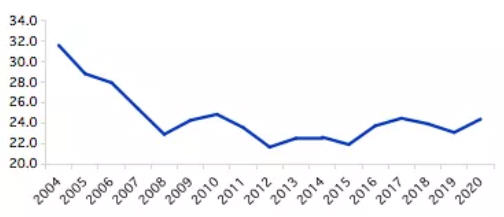

圖3:中國(guó)勞動(dòng)生產(chǎn)率增長(zhǎng)優(yōu)勢(shì)相對(duì)東南亞國(guó)家收窄

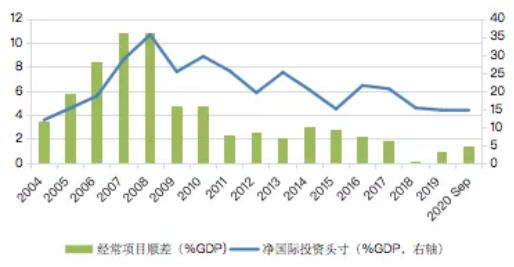

圖4:中國(guó)經(jīng)常項(xiàng)順差和對(duì)外投資頭寸2008年后下滑

圖5:近年中間品進(jìn)口比例持穩(wěn)

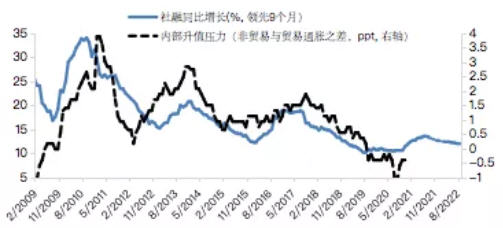

圖6:“穩(wěn)杠桿”意味著內(nèi)部通脹引起的升值壓力不大

未收藏

未收藏